「投資」は「危ない」「損をするもの」と思っていませんか?

[ 目次 ]

日本と欧米の家計金融資産には大きな差がある

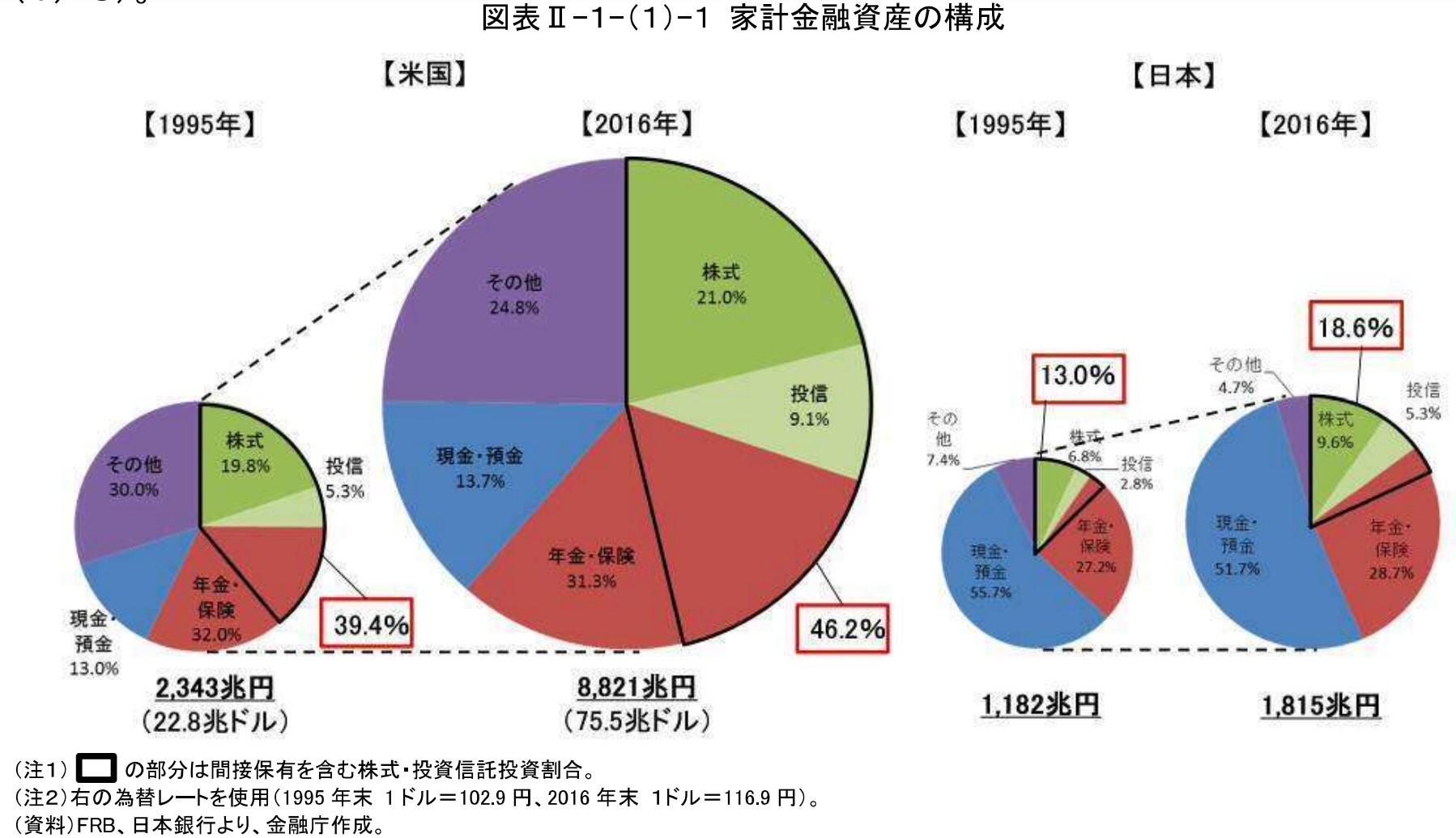

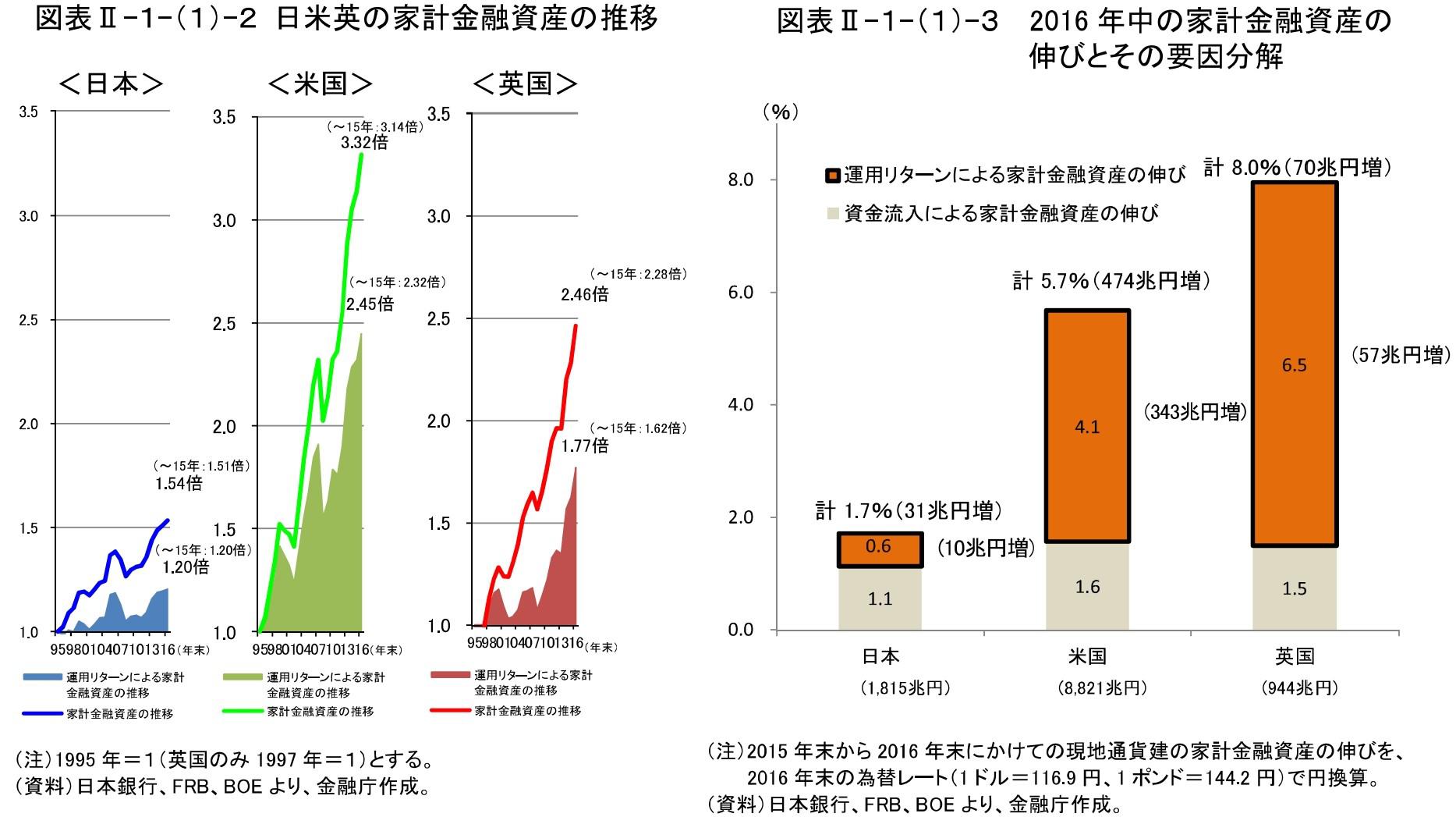

金融庁がとりまとめた「平成28事務年度 金融レポート」の中に、「家計が保有する金融資産構成の日米比較」という資料があります。

その本文には…

「我が国と米国の家計金融資産残高全体の推移を比較すると、過去20年間で米国では3倍以上に大きく増加している一方、我が国では約1.5倍の増加に留まっている。その構成については、米国では年金・保険等を通じた間接保有分を含む株式・投資信託の割合が1995年末において既に39%と高い水準にあったが、2016年末においては46%と、更にその割合が高まっている。一方我が国においては、現預金が過半数を占めるという構造が過去20年間を通じて変わっておらず、株式・投資信託の割合は間接保有分を含めても2016年末において19%に留まっている。」との記述があります。

家計金融資産の構成

家計金融資産の推移

お金に対する考え方は「国民性」だけでは語れない

日本人は根底に「お金=不浄のもの」という道徳心があるように思います。

とはいっても「お金なんていらない!」なんて人はいないでしょう。

では、どうしてこのような差が生じてしまうのでしょうか?

個人主義が発達したアメリカでは、子どもが金融について学ぶことは当然のことであり、州ごとに決められた金融教育を受けています。

またイギリスでは公立学校での金融教育が必修となっています。

つまり、欧米では「子どもの頃から金融について学ぶことは当たり前」のことなのです。

では日本の場合はどうでしょう?

私は現在50歳ですが、小学校~高校までの間に「金融に関する授業」を受けた記憶は全くありません。殆どの方は私と同じではないでしょうか?

つまり「子どもの頃から金融に関する教育を受けてきたかどうか?」の違いが今日の投資に対する考え方や、家計金融資産残高の差になっているように思われます。

日本の金融教育も変わろうとしている

では、現在の日本の金融教育はどのようになっているのでしょうか?

今の子どもたちは学校でもある程度金融に関する教育を受けています。

文部科学省による現行の学習指導要領には「消費者教育・金融経済教育」に関する取り組みが盛り込まれていますが、その内容は小学校でのお金の大切さや役割から、高校においては多重債務の防止など、消費者保護の観点がメインになっているように思われます。

将来どれくらいお金が必要で、そのためにどう資産を形成していくかという視点は特に見受けられません。

これが改訂され2022年4月から高校での金融教育が必修となり、家庭科や公民科で「資産形成」や「資産運用」の視点が盛り込まれます。

例えば…

・ライフイベントの想像による生活設計

・リスクとリターンの体験による学び

といった授業が行われるようになります。

自らの将来を見据えた「資産形成」「資産運用」を

私のようなオジサン世代とは違い、最近ご来店される若いお客様は意外と「つみたてNISA」や「iDeCo」はやっているよ…という方が増えています。

ただ、金融機関で勧められるがままに毎月お金を拠出していたり、保険商品にも株式や投信で運用を行う「変額保険」というものがあるのですが、そのことは知らなかったり…。

必ずしも正しい知識に基づいた運用となっていないケースもあります。

これからは子どもの頃から正しい金融教育が施されるようになって行く(?)のだと思いますが、ご来店されるお客様にはより多くの「資産形成」「資産運用」に関する情報をお伝えし、「正しい知識」に基づいた投資を行って頂けたらと思います。