リビング・ニーズ特約とは?

生命保険(死亡保険)には「リビング・ニーズ特約」というものがあります。

特約保険料もかからないため概ね皆さんの保険に付いているのではないかと思います。

どんな内容?

<リビング・ニーズ特約の概要>

①被保険者の余命が6か月以内と診断された場合に、主契約の死亡保険金

の一部又は全部(上限3,000万円)を生前給付として支払う

②生前給付金を支払ったときは、これと同額の死亡保険金が減額されたも

のとされる

(死亡保険金の全部を生前給付金として支払った場合主契約は消滅する)

③生前給付金の受取人は被保険者とし、配偶者等について指定代理請求を

認める

④特約の保険料は不要である(主契約の保険料に吸収されている)

※国税庁HP「リビング・ニーズ特約に基づく生前給付金」に関する発信より抜粋

支払いを受けるとどうなるか?

<事例>

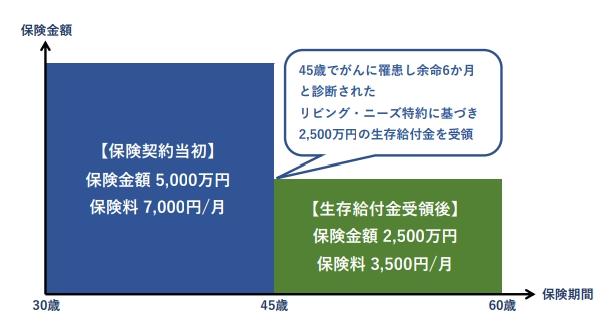

30歳男性 保険金額5,000万円・保険料7,000円/月

保険期間60歳/保険料払込期間60歳の定期保険

45歳時にがんで余命6か月と診断され、リビング・ニーズ特約に基づき

2,500万円を生前給付金として受領

以後の保険契約は下図のようになります

この生前給付金は死亡を支払事由とするものではなく「身体の傷害に基因して支払われる保険金」に該当するとものとして取り扱われ「非課税所得」となります。

その後被保険者さんが亡くなられた場合、残されたご家族に残りの2,500万円が「死亡保険金」として支払われます。

(こちらは「相続財産」として相続税の課税対象になります)

※注 生前給付金として受け取った金銭のうち、その受取人が使い切れず残った部分は相続財産と

して相続税の課税対象となります。

そもそも「余命宣告」とは?

「余命宣告」には明確なルールはありません。

「生存期間中央値」や「5年相対生存率」といった統計データに基づき、医師が余命を予測しています。

上記データと併せ、これ以上「標準治療」を用いての治療ができないと判断した場合に宣告が行われることが一般的なようです。

余命宣告が行われればこの「余命期間をどう過ごすのか?」を考えなければならなくなります。

一般的には残された時間を家族と有意義に過ごすための費用…と考える方が多いのではないでしょうか?

実はこんな使い方が…

余命宣告を受けても「完治」や「寛解」などを目指し積極的に治療に取り組まれる方もいらっしゃいます。

既に「標準治療」で対応できないとなると「自由診療」等が選択肢となってきますが、こちらは健康保険や高額療養費制度が適用されず治療費が高額となることがあります。

こんなとき「リビング・ニーズ特約」に基づいて支払われた生前給付金を高額となる治療費として役立てることができます。

「死亡保険」は病気等とは関係無い…と思いがちですが、こういった特約で保険の使途を広げることも可能なのです。